今年1月1日付けの路線価が発表になりました。

昨年の路線価は震災前の評価額でしたので、今回の路線価が震災後初めての評価額となります。

福島第1原発事故に伴う警戒区域では、算定困難のため路線価は0円となっているそうです。

先祖代々住み続けてきた土地、住宅ローンで借りてやっと購入した土地、そのような資産に明らかなる人災のために「価値はありません」と言われるのはどういうものなのでしょう?

浦安市など震災による液状化の影響により軒並み路線価は下落しているようですけれども、やはりスカイツリー周辺は上昇しているようですし、県内でも東京に近い川崎や横浜北部では上昇傾向にあるようです。

逆に鎌倉や藤沢などは前年よりも下落率が大きくなったそうですが、津波の心配なども加味されているのでしょうか?

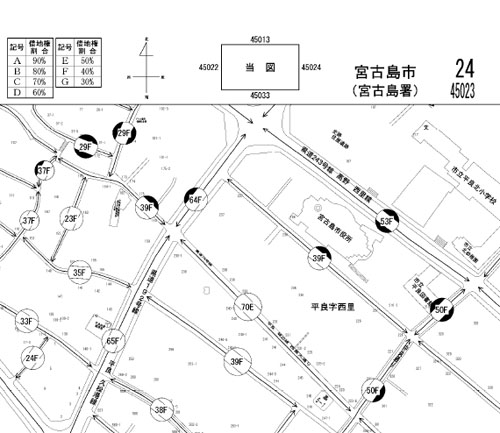

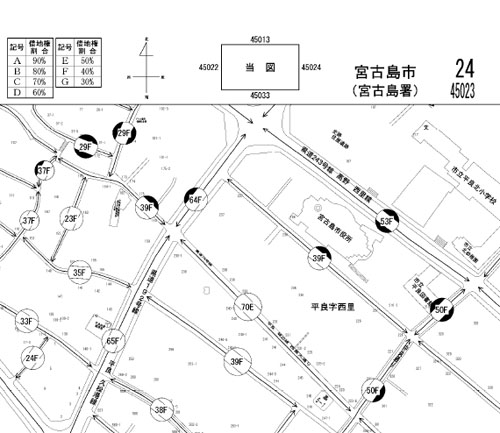

国税庁のサイトでも平成24年分の路線価図が公開されております。

宮古島一番の目抜き通りである西里大通りの今年の路線価は1平米当たり7万円ですから、単純計算では200万円ちょっとで10坪の土地が買えることになります。

鎌倉の小町通りの入り口は85万円ですし、大船の仲通商店街でも63万円です。

もしもネットで宮古の土地が売られていたら間違えてクリックしてしまうかもしれません。

昨年の路線価は震災前の評価額でしたので、今回の路線価が震災後初めての評価額となります。

福島第1原発事故に伴う警戒区域では、算定困難のため路線価は0円となっているそうです。

先祖代々住み続けてきた土地、住宅ローンで借りてやっと購入した土地、そのような資産に明らかなる人災のために「価値はありません」と言われるのはどういうものなのでしょう?

浦安市など震災による液状化の影響により軒並み路線価は下落しているようですけれども、やはりスカイツリー周辺は上昇しているようですし、県内でも東京に近い川崎や横浜北部では上昇傾向にあるようです。

逆に鎌倉や藤沢などは前年よりも下落率が大きくなったそうですが、津波の心配なども加味されているのでしょうか?

国税庁のサイトでも平成24年分の路線価図が公開されております。

宮古島一番の目抜き通りである西里大通りの今年の路線価は1平米当たり7万円ですから、単純計算では200万円ちょっとで10坪の土地が買えることになります。

鎌倉の小町通りの入り口は85万円ですし、大船の仲通商店街でも63万円です。

もしもネットで宮古の土地が売られていたら間違えてクリックしてしまうかもしれません。

栄区在住の方からお電話でご相談をいただきました。

ご母堂様がお住まいの宮城県のご実家を売却したので、どのくらいの税金が掛かるのかを教えて欲しいとのことでした。

一般的にはご自宅を売却した場合には、次の用件を満たせば、3000万円の特別控除の適用を受けられますので、よっぽどのことがなければ課税されることはありません。

[国税庁:特例を受けるための適用要件]

また上記国税庁のサイトにもあります通り、東日本大震災により被害を受けた場合には、 被災者等の負担の軽減等を図るための特例が施行されておりますので、そちらもご参考ください。

[国税庁:東日本大震災に関する税制上の追加措置について(所得税関係)]

ただし売却と同時に新たにご自宅をご購入をしてローンを組んだ場合には、注意が必要です。

3000万円の特別控除と住宅ローン控除を併用することができませんので、どちらの適用を受ける方が有利なのかを判断する必要があります。

税務署は無料で税金に関する相談にのってくれますけれども、このような有利不利の判定については答えることができませんので、そのような場合には町の税理士にご相談ください。

?

?

このところ夕方に空がキレイに焼けているのをよく見ている気がします。

ご母堂様がお住まいの宮城県のご実家を売却したので、どのくらいの税金が掛かるのかを教えて欲しいとのことでした。

一般的にはご自宅を売却した場合には、次の用件を満たせば、3000万円の特別控除の適用を受けられますので、よっぽどのことがなければ課税されることはありません。

[国税庁:特例を受けるための適用要件]

また上記国税庁のサイトにもあります通り、東日本大震災により被害を受けた場合には、 被災者等の負担の軽減等を図るための特例が施行されておりますので、そちらもご参考ください。

[国税庁:東日本大震災に関する税制上の追加措置について(所得税関係)]

ただし売却と同時に新たにご自宅をご購入をしてローンを組んだ場合には、注意が必要です。

3000万円の特別控除と住宅ローン控除を併用することができませんので、どちらの適用を受ける方が有利なのかを判断する必要があります。

税務署は無料で税金に関する相談にのってくれますけれども、このような有利不利の判定については答えることができませんので、そのような場合には町の税理士にご相談ください。

?

?このところ夕方に空がキレイに焼けているのをよく見ている気がします。

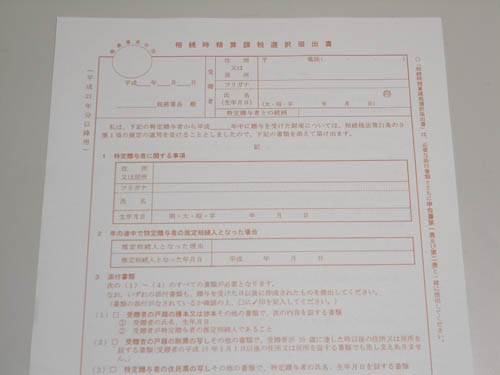

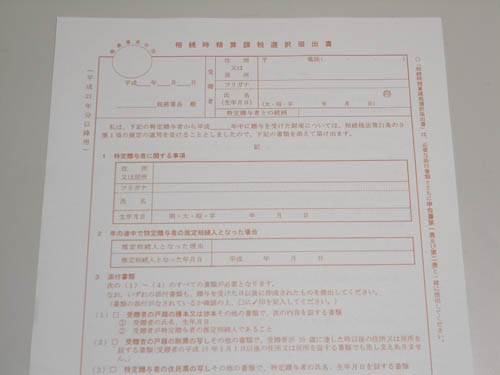

贈与税の相続時精算課税につきましてご相談をいただきましたので、このブログでも改めてご説明させていただこうと思います。

その年1月1日時点で65歳以上の者(贈与者)が、同時点で20歳以上のお子様(受贈者)に対して贈与をした場合に、通常の暦年課税(基礎控除額110万円)に変えて、生前贈与と呼ばれる最大2500万円(住宅取得等資金の贈与の場合には最大3500万円)の特別控除の適用を受けることができます。

この適用を受けるためには、相続時精算課税の対象となる贈与を最初に受けた年の翌年3月15日までに、相続時精算課税の適用を受けるための届出書を以下の添付書類とその年分の贈与税の申告書と一緒に、受贈者がお住まいの所轄税務署へ提出する必要があります。

1.相続時精算課税選択届出書

2.贈与者の住民票の写し(氏名、生年月日の確認用)

3.贈与者の戸籍の附票の写し(65歳以後住所変更がなければ無用)

4.受贈者の戸籍の謄本又は抄本(氏名、生年月日、続柄の確認用)

5.受贈者の戸籍の附票の写し(住所又は居所の確認用)

6.その年分の贈与税の申告書

1度相続時精算課税の届出をしますと、それ以後その贈与者からの贈与により取得する財産については、すべて相続時精算課税の対象となりますので、基礎控除額の110万円以下であっても、翌年3月15日までに申告が必要です。

そしてその贈与者からの贈与により取得する財産の累積が特別控除額の2500万円を超えた分とそれ以後については、一律20%の贈与税を課されることになります。

事前に生前贈与の対象となる資産の総額を計算して、相続時精算課税の適用を受けるかどうかの判断をしていただくことが大切です。

また贈与者がご両親など複数の場合には、贈与者ごとに相続時精算課税の適用を受けるかどうかを選択することができますが、適用を受ける場合にはそれぞれの贈与者ごとに選択届出書を忘れずに提出してください。

その年1月1日時点で65歳以上の者(贈与者)が、同時点で20歳以上のお子様(受贈者)に対して贈与をした場合に、通常の暦年課税(基礎控除額110万円)に変えて、生前贈与と呼ばれる最大2500万円(住宅取得等資金の贈与の場合には最大3500万円)の特別控除の適用を受けることができます。

この適用を受けるためには、相続時精算課税の対象となる贈与を最初に受けた年の翌年3月15日までに、相続時精算課税の適用を受けるための届出書を以下の添付書類とその年分の贈与税の申告書と一緒に、受贈者がお住まいの所轄税務署へ提出する必要があります。

1.相続時精算課税選択届出書

2.贈与者の住民票の写し(氏名、生年月日の確認用)

3.贈与者の戸籍の附票の写し(65歳以後住所変更がなければ無用)

4.受贈者の戸籍の謄本又は抄本(氏名、生年月日、続柄の確認用)

5.受贈者の戸籍の附票の写し(住所又は居所の確認用)

6.その年分の贈与税の申告書

1度相続時精算課税の届出をしますと、それ以後その贈与者からの贈与により取得する財産については、すべて相続時精算課税の対象となりますので、基礎控除額の110万円以下であっても、翌年3月15日までに申告が必要です。

そしてその贈与者からの贈与により取得する財産の累積が特別控除額の2500万円を超えた分とそれ以後については、一律20%の贈与税を課されることになります。

事前に生前贈与の対象となる資産の総額を計算して、相続時精算課税の適用を受けるかどうかの判断をしていただくことが大切です。

また贈与者がご両親など複数の場合には、贈与者ごとに相続時精算課税の適用を受けるかどうかを選択することができますが、適用を受ける場合にはそれぞれの贈与者ごとに選択届出書を忘れずに提出してください。

週末に相続のご相談がありましたので、相続税法の改正についてです。

通常は毎年3月までに国会で税法改正が決まり、その年の1月1日に遡って施行されることが多いのですが、今年は震災の影響でまだ可決されていないままになっています。

いくつかの相続税法の改正が予想されている中で、次の2件が多くの方に影響するのではないかと思います。

1.基礎控除額

現行:5000万円+1000万円×法定相続人の数

改正:3000万円+600万円×法定相続人の数

※ 基礎控除額が4割も引き下げとなりますので、申告義務が生じる場合が

増えることが予想されます

2.死亡保険金に係る他税限度額

現行:500万円×法定相続人の数

改正:500万円×特定の

※ 法定相続人の内、未成年者、障害者又は相続開始直前に被相続人と

生計を一にしていた者

※ 場合によっては控除額が0円となることも考えられます

6月中には国会で審議が行われ可決される予定になっておりますが、再度の延長も予想されます。

また通常のように1月1日まで遡るのではなく、時間の経過と震災の影響も考慮して、今年に限っては4月1日からの遡り施行となる可能性が高いとの噂もあります。

いずれにしまして改正法案が決まりましてから、改めてご報告させていただきます。

東京スカイツリー 634m

通常は毎年3月までに国会で税法改正が決まり、その年の1月1日に遡って施行されることが多いのですが、今年は震災の影響でまだ可決されていないままになっています。

いくつかの相続税法の改正が予想されている中で、次の2件が多くの方に影響するのではないかと思います。

1.基礎控除額

現行:5000万円+1000万円×法定相続人の数

改正:3000万円+600万円×法定相続人の数

※ 基礎控除額が4割も引き下げとなりますので、申告義務が生じる場合が

増えることが予想されます

2.死亡保険金に係る他税限度額

現行:500万円×法定相続人の数

改正:500万円×特定の

※ 法定相続人の内、未成年者、障害者又は相続開始直前に被相続人と

生計を一にしていた者

※ 場合によっては控除額が0円となることも考えられます

6月中には国会で審議が行われ可決される予定になっておりますが、再度の延長も予想されます。

また通常のように1月1日まで遡るのではなく、時間の経過と震災の影響も考慮して、今年に限っては4月1日からの遡り施行となる可能性が高いとの噂もあります。

いずれにしまして改正法案が決まりましてから、改めてご報告させていただきます。

東京スカイツリー 634m

昨日7月1日に国税庁から今年分の路線価が公表されました。

全国的には2年連続の下落となったようですが、神奈川県内でも横浜駅西口や新横浜駅前など軒並み下落しました。

しかし戸塚税務署管内での最高路線価を付けている戸塚駅東口だけは、2年連続で変動率0%と増減無しで、1平米当たり80万円でした。

ちなみに我が事務所前の道路は、1平米当たり15.5万円です。

全国的には2年連続の下落となったようですが、神奈川県内でも横浜駅西口や新横浜駅前など軒並み下落しました。

しかし戸塚税務署管内での最高路線価を付けている戸塚駅東口だけは、2年連続で変動率0%と増減無しで、1平米当たり80万円でした。

ちなみに我が事務所前の道路は、1平米当たり15.5万円です。

鎌倉の不動産の評価証明書を取りに鎌倉市役所へ行ってきました。

単純に土地と建物の所在地番を書いて申請したところ、共有名義の物件だったためにその物件全体の課税標準額のみが記載された証明書が出てきました。

相続税の資産評価の際には、建物は固定資産税評価額を基に算出しますので、その所有者の持ち分に応じた証明書が欲しくその旨を相談したところ、名寄帳ならば個人ごとの不動産の評価額が記載されているとのことで、発行してもらいました。

「固定資産税・都市計画税納税通知書」では、所有者ごとの評価額が記載されていることを考えると、ちょっと不便なような、あまり親切なシステムでないような、感じがしました。

共有名義の物件の際にはご注意ください。

単純に土地と建物の所在地番を書いて申請したところ、共有名義の物件だったためにその物件全体の課税標準額のみが記載された証明書が出てきました。

相続税の資産評価の際には、建物は固定資産税評価額を基に算出しますので、その所有者の持ち分に応じた証明書が欲しくその旨を相談したところ、名寄帳ならば個人ごとの不動産の評価額が記載されているとのことで、発行してもらいました。

「固定資産税・都市計画税納税通知書」では、所有者ごとの評価額が記載されていることを考えると、ちょっと不便なような、あまり親切なシステムでないような、感じがしました。

共有名義の物件の際にはご注意ください。

» 続きを読む